来源:珮珊债券研究

价格均值升至高位,自下而上关注绩优标的——海通固收可转债周报(姜珮珊、王巧喆、方欣来)

概要:

上周市场回顾:转债指数上涨

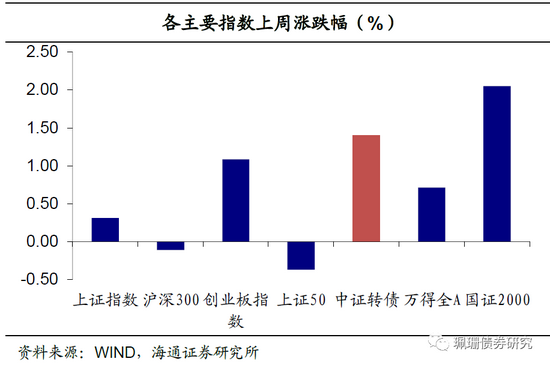

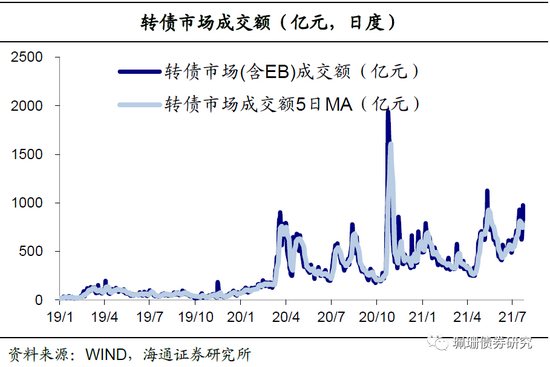

转债指数上涨。上周中证转债指数上涨1.41%,周日均成交量(包含EB)770.3亿元,环比下降5.42%,我们计算的转债全样本指数(包含公募EB)上涨1.31%。同期沪深300指数下跌0.11%、创业板指数上涨1.08%、上证50下跌0.37%、国证2000上涨2.05%。

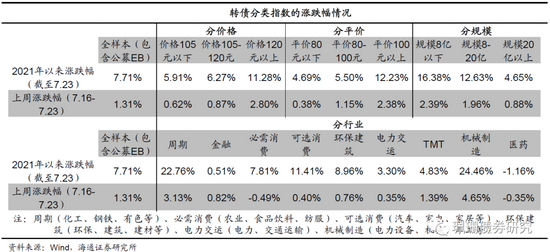

板块多数上涨。从风格来看,高价券、股性券与小盘券上涨幅度较大;从板块来看,整体涨多跌少。具体来看,必须消费(-0.49%)和医药(-0.35%)板块下跌,机械制造(+4.65%)、周期(+3.13%)、TMT(+1.39%)、金融(+0.82%)、环保建筑(+0.76%)、可选消费(+0.40%)和电力交运(+0.35%)板块上涨。

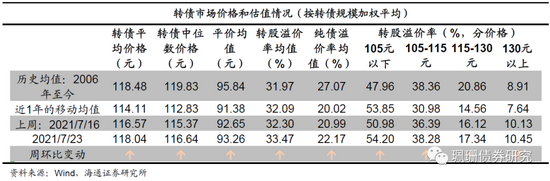

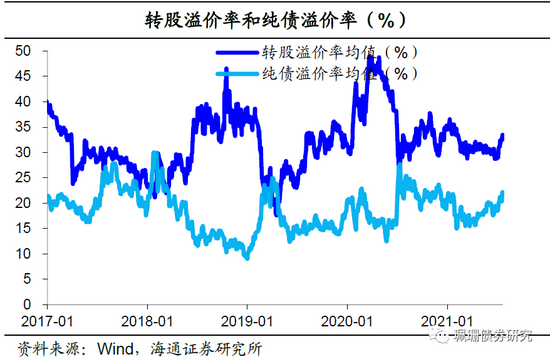

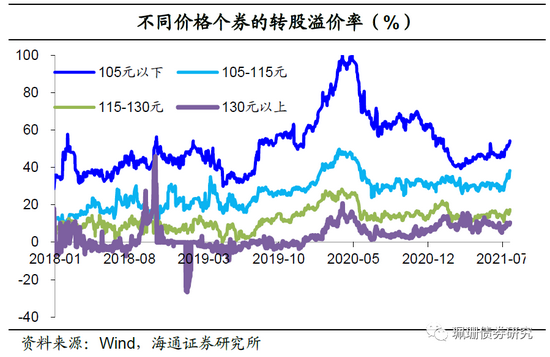

全市场转股溢价率上涨。截至07月23日,全市场的转股溢价率均值33.47%,环比上升1.17个百分点;纯债溢价率均值22.17%,环比上涨1.18个百分点。其中价格105元以下、105-115元、115-130元、130元以上转债的转股溢价率均值54.20%、38.28%、17.34%、10.45%,环比分别变动+3.22、+1.89、+1.22、+0.32个百分点。

部分重点行业信息观察

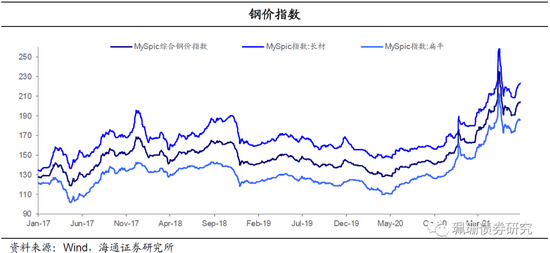

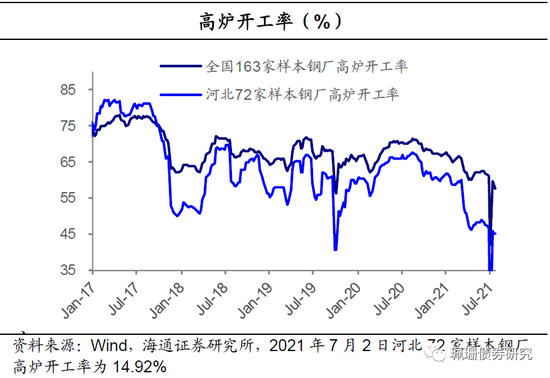

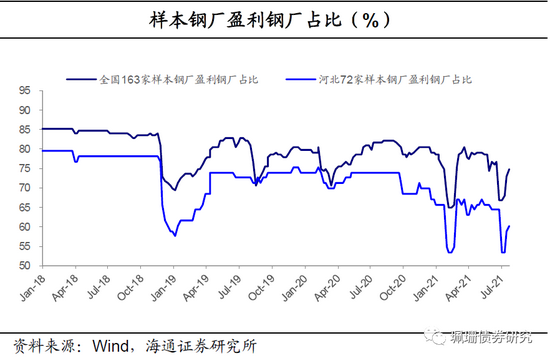

上周钢价继续上升。上周MySpic综合钢价指数环比上涨1.04%,全国高炉开工率为57.6%,环比下降0.96%,河北高炉开工率与上周持平。上周全国样本钢厂盈利钢厂占比为74.85%,周环比上升1.84个百分点。

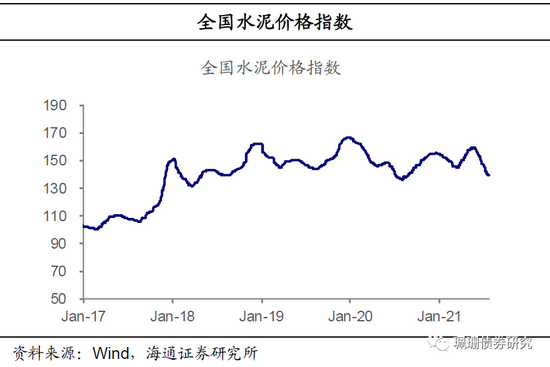

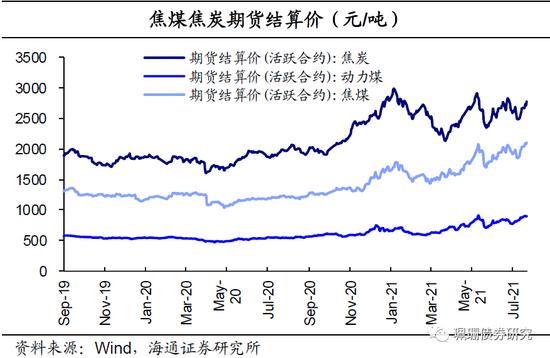

焦煤焦炭期货结算价持续上涨,周环比分别上行3.38%、上行3.99%。水泥价格指数持平,截至7月23日全国水泥价格指数139.38,与上周持平。PO42.5水泥均价方面,东北地区持平,华东地区下跌0.98%,西南地区下跌0.33%,华北小幅下跌0.55%,西北地区下跌0.39%,中南地区下跌0.18%。

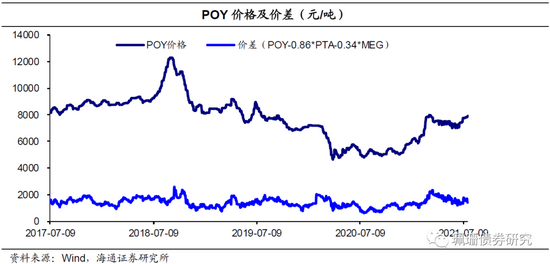

涤纶长丝POY价差继续收窄。截至7月23日,华东地区涤纶长丝POY价格为7900元/吨,价差为1428.7元/吨,周环比分别上涨100元/吨、收窄185.1元/吨。

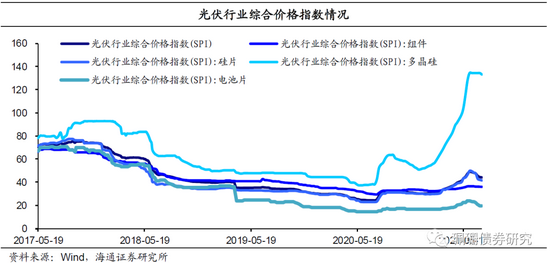

光伏综合价格指数小幅回落。截至7月19日,光伏行业综合价格指数周环比下降0.69%,组件、硅片、多晶硅及电池片下跌,幅度分别为0.25%、1.11%、0.91%、0.41%。

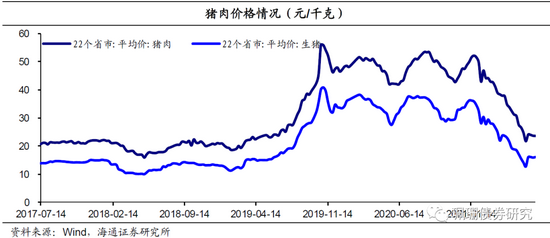

猪肉价格小幅下降。上周22个省市平均猪肉价格为23.57元/千克,周环比下降0.34%,此外上周自繁自养生猪利润有所回升,外购仔猪养殖利润继续下降。

价格均值升至高位,自下而上关注绩优标的

上周转债指数自15年以来再次向上突破接近400点,市场整体情绪依然较高,估值进一步抬升,成交量维持在较高水平。近期发行放缓,新券上市首日定位相对较贵,溢价率较高,转债市场整体价格均值也已经抬升到去年7月牛市水平,但并不是因为权益拉升带动,而以往转债投资者偏好的价格范围内的优质标的也在快速减少。上周公布的基金二季报显示,重仓股中电气设备、电子和化工市值占比明显上升,家电、银行和白酒市值占比明显下降,成长风格在二季度明显占优,目前逐渐进入中报季,关注度或将转向业绩兑现情况。转债方面,二季度基金转债持仓增加,仓位回升,其中二级债基的仓位稳中略降同时提高股票仓位,转债基金仓位变动有所分化。目前策略上建议对于转债价格适当放松限制,涨幅过快的高价转债关注回撤,此外关注可能的赎回风险,自下而上关注绩优标的以及高景气度行业仍是核心。标的建议关注三花、凤21、东财、苏银、南银、朗新等。

风险提示:基本面变化、股市波动、供给加快、流动性收紧、信用风险。

------------------

1.上周行情回顾

1.1板块多数上涨

从风格来看,高价券、股性券与小盘券上涨幅度较大。上周低、中、高价券分别变动+0.62%、+0.87%与+2.80%;债性、混合性、股性券分别变动+0.38%、+1.15%与+2.38%;小盘、中盘、大盘券分别变动+2.39%、+1.96%与+0.88%。

从板块来看,整体涨多跌少。必需消费(-0.49%)、医药(-0.35%)板块下跌,机械制造(+4.65%)、周期(+3.13%)、TMT(+1.39%)、金融(+0.82%)、环保建筑(+0.76%)、可选消费(+0.40%)和电力交运(+0.35%)板块上涨。

1.2全市场转股溢价率上涨

全市场转股溢价率上涨。截至07月23日,全市场的转股溢价率均值33.47%,环比上升1.17个百分点;纯债溢价率均值22.17%,环比上涨1.18个百分点。

其中价格105元以下转债的转股溢价率均值54.20%,环比上升3.22个百分点;105-115元转债的转股溢价率均值38.28%,环比上升1.89个百分点;115-130元转债的转股溢价率均值17.34%,环比上升1.22个百分点;而价格130元以上转债的转股溢价率均值10.45%,环比上升0.32个百分点。

1.3转债指数上涨

上周中证转债指数上涨1.41%,周日均成交量(包含EB)770.3亿元,环比下降5.42%,我们计算的转债全样本指数(包含公募EB)上涨1.31%。同期沪深300指数下跌0.11%、创业板指数上涨1.08%、上证50下跌0.37%、国证2000上涨2.05%。

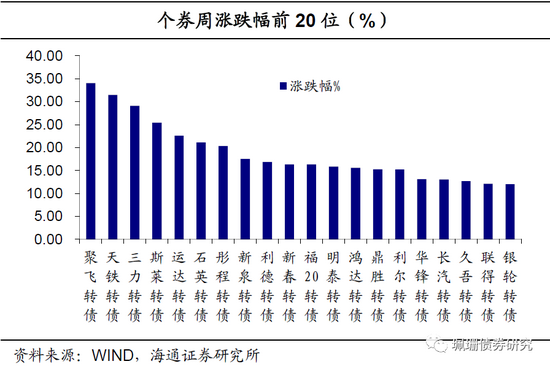

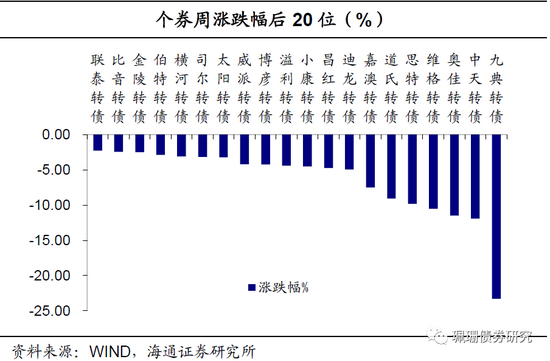

个券表现,涨多跌少。个券263涨7平118跌。个券涨幅前5位分别是聚飞转债(34.09%)、天铁转债(31.47%)、三力转债(29.09%)、斯莱转债(25.44%)、运达转债(22.60%)。跌幅前5位分别是九典转债(-23.29%)、中天转债(-11.93%)、奥佳转债(-11.50%)、维格转债(-10.51%)、思特转债(-9.80%)。

正股表现,涨少跌多。正股186涨6平196跌。正股涨幅前5位分别是聚飞光电(60.4%)、天铁股份(29.8%)、斯莱克(29.1%)、联得装备(28.6%)、利亚德(27.1%)。跌幅前5位分别是九典制药(-32.1%)、锦泓集团(-25.4%)、中天科技(-20.0%)、奥佳华(-12.7%)、昌红科技(-11.7%)。

2.部分重点行业信息观察

上周钢价继续上涨。上周MySpic综合钢价指数环比上涨1.04%,全国高炉开工率为57.60%,环比下降0.96%,河北高炉开工率为45.08%,与上周持平。上周全国样本钢厂盈利钢厂占比为74.85%,周环比上升1.84个百分点。根据海通钢铁行业组观点,如果下半年限产能够严格执行,钢价仍有可能上涨,同时钢材减产带来原料需求下行,铁矿石价格有可能走平或下行,利好钢厂盈利。

煤炭价格方面,焦煤焦炭期货结算价持续上涨,周环比分别上行3.38%、上行3.99%。水泥价格指数持平,截至7月23日全国水泥价格指数139.38,与上周持平。PO42.5水泥均价方面,东北地区持平,华东地区下跌0.98%,西南地区下跌0.33%,华北小幅下跌0.55%,西北地区下跌0.39%,中南地区下跌0.18%。

涤纶长丝POY价差继续收窄。截至7月23日,华东地区涤纶长丝POY价格为7900元/吨,价差为1428.7元/吨,周环比分别上涨100元/吨、收窄185.1元/吨。

光伏综合价格指数小幅回落。截至7月19日,光伏行业综合价格指数周环比下降0.69%,组件、硅片、多晶硅及电池片下跌,幅度分别为0.25%、1.11%、0.91%、0.41%。

猪肉价格小幅下降。上周22个省市平均猪肉价格为23.57元/千克,周环比下降0.34%,此外上周自繁自养生猪利润有所回升,外购仔猪养殖利润继续下降。根据各上市养猪企业的中报业绩预告来看,多数企业受猪肉价格下跌的周期性影响出现亏损。猪价短期反弹高度或将有限,下半年需关注企业成本控制情况。

3.条款与一级市场

3.1条款追踪

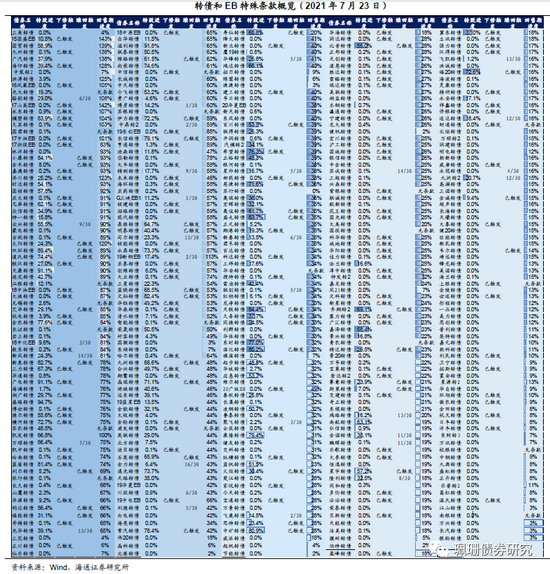

目前有339只个券进入转股期,其中盛路、溢利等4只转债转股超过90%,双环、万顺等11只转债转股超过80%,康隆、长信、常汽等15只转债转股超过70%,齐翔转2、九洲、蓝晓等13只转债转股超过60%,国贸、嘉泽等16只转债转股超过50%。

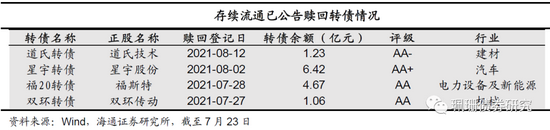

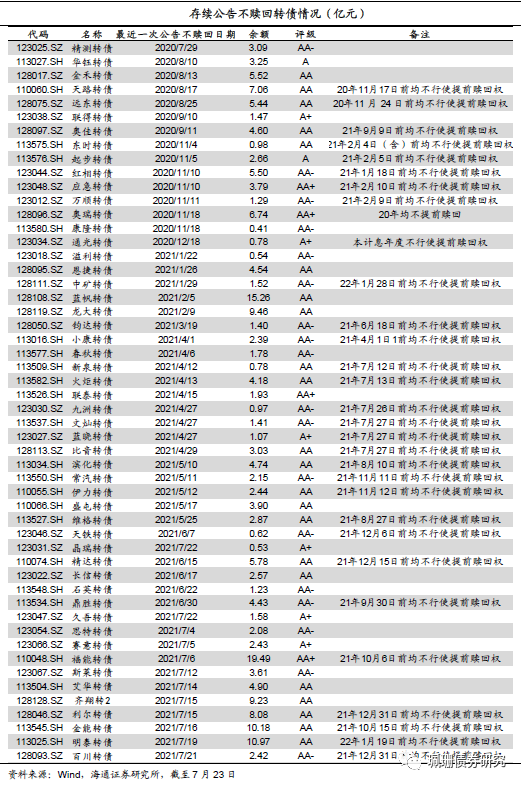

赎回方面,小康、金禾等43只转债触发赎回,本周无转债公布赎回公告。下修方面,目前已有138只转债触发下修。(详见附表1)。本周紫银转债公布董事会建议下修的公告。

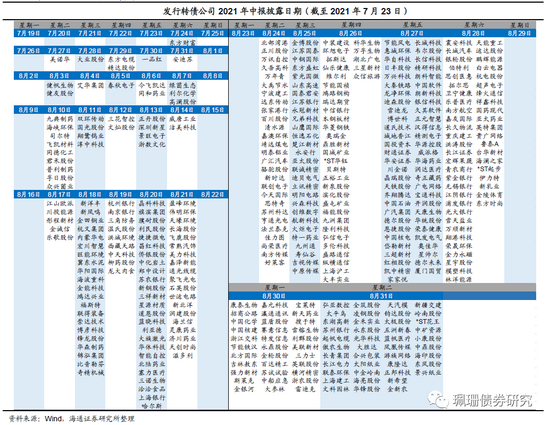

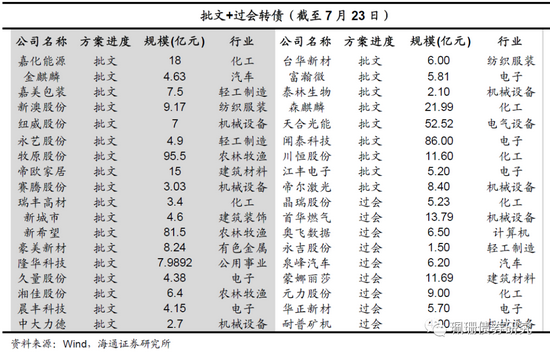

3.2新券概览与打新日历

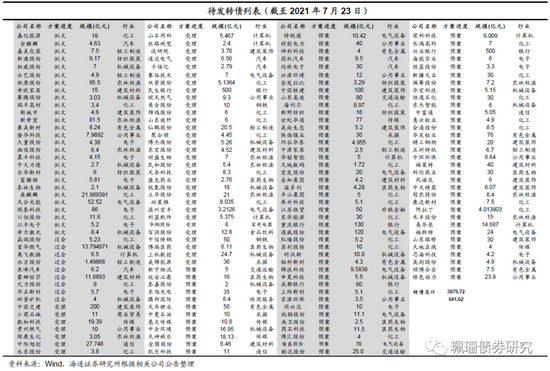

上周北港转债(30亿)、节能转债(30亿)、伯特转债(9.02亿)上市,惠城转债(3.2亿)发布上市公告;金博转债(5.999亿元)发行。审批方面,帝尔激光(8.4亿)转债获批文;华正新材(5.7亿)、耐普矿机(4亿)转债过会。另外,绿色动力(23.9亿)、顺博合金(7.5亿)、高测股份(4.9亿)公布了转债预案。

截至2021年7月23日,待发新券共3879.72亿元,共163只(待发转债详见附表2)。其中批文+过会的转债541.62亿元,共36只。

4.可转债策略

上周转债指数自15年以来再次向上突破接近400点,市场整体情绪依然较高,估值进一步抬升,成交量维持在较高水平。近期发行放缓,新券上市首日定位相对较贵,溢价率较高,转债市场整体价格均值也已经抬升到去年7月牛市水平,但并不是因为权益拉升带动,而以往转债投资者偏好的价格范围内的优质标的也在快速减少。上周公布的基金二季报显示,重仓股中电气设备、电子和化工市值占比明显上升,家电、银行和白酒市值占比明显下降,成长风格在二季度明显占优,目前逐渐进入中报季,关注度或将转向业绩兑现情况。转债方面,二季度基金转债持仓增加,仓位回升,其中二级债基的仓位稳中略降同时提高股票仓位,转债基金仓位变动有所分化。目前策略上建议对于转债价格适当放松限制,涨幅过快的高价转债关注回撤,此外关注可能的赎回风险,自下而上关注绩优标的以及高景气度行业仍是核心。标的建议关注三花、凤21、东财、苏银、南银、朗新等。

风险提示:基本面变化、股市波动、供给加快、流动性收紧、信用风险。

附表1:转债条款跟踪

附表2:待发转债列

附表3:2021年转债中报日历